Представьте, вы решили стать индивидуальным предпринимателем и начать свой бизнес. Одна из главных вещей, которые вам стоит сделать - выбрать систему налогообложения, поскольку неправильный выбор может привести к печальным последствиям.

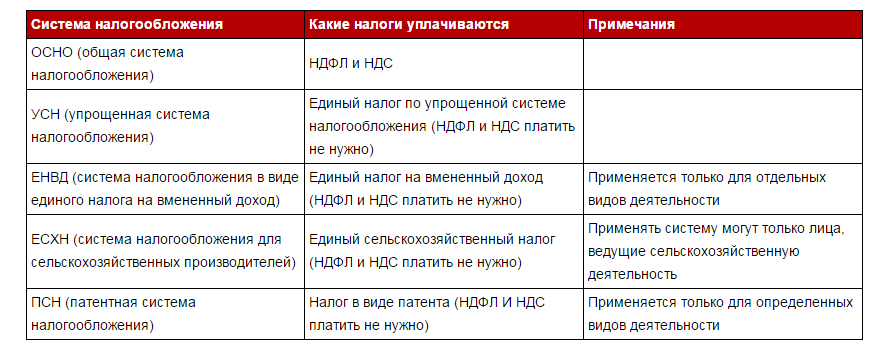

На сегодняшний день индивидуальный предприниматель может выбрать из нескольких систем налогообложения:

Какую же систему выбрать?

Обратите внимание! Системы налогообложения ОСНО, ЕСХН и УСН можно применять вместе с ЕНВД и/или ПСН у одного налогоплательщика. Но нельзя применять одновременно ОСНО и УСН, УСН и ЕСХН, ЕСХН и ОСНО.Прежде всего надо решить, кто будут ваши основные покупатели - организации (юридические лица) или граждане (физические лица).

Если физические лица, то сразу отметайте ОСНО, потому что применять эту систему налогообложения имеет смысл тогда, когда покупателям нужен «входной» НДС. Такие покупатели-организации чаще всего представители среднего и крупного бизнеса, занимающиеся оптовой торговлей, производством, оказанием услуг для организаций и т.п. Организации, которые торгуют в розницу или оказывают услуги населению, чаще всего сами применяют УСН или ЕНВД и поэтому их НДС не интересует.

ОСНО является наиболее сложной системой налогообложения. Вести учет самостоятельно, применяя эту систему, могут далеко не все предприниматели. НДС очень непрост и предусматривает много документации, от правильности заполнения которой зависит получения вычета по этому налогу (т.е. уменьшения «исходящего» НДС на «входящий»). Кроме того, по этому налогу часто проводятся камеральные проверки, предусматривающие подачу большого количества документации в налоговые органы. Поэтому выбирать эту систему налогообложения стоит только в случае необходимости наличия НДС в стоимости ваших товаров (работ, услуг).

Если вы планируете работать в сфере розничной торговли или бытовых услуг, то для вас интересны три системы налогообложения – УСН, ЕНВД и ПСН. Принципиальное отличие УСН от ЕНВД и ПСН состоит в том, что при этой системе налогообложения налог считается от реальных доходов, тогда как ЕНВД и ПСН считается от фиксированной суммы, которая установлена законодательно. Кроме того, УСН применяется ко всей деятельности налогоплательщика, а ЕНВД и ПСН применяется к определенным видам деятельности. ЕНВД и ПСН интересны многим налогоплательщикам потому, что при этих системах налогообложения можно не применять контрольно-кассовую технику (ККТ)[1]

Обратите внимание! В Москве нет ЕНВД!

Много лет ЕНВД являлся обязательным налогом при некоторых видах розничной торговли и услуг, однако с 1 января 2013 года вмененный налог стал добровольным. С особенностями налога и порядком расчета можно ознакомиться на странице в нашей энциклопедии. Выбирая вмененный налог для вида деятельности по розничной торговле, стоит помнить, что под ЕНВД будут попадать только доходы от розничной торговли. Если вы, например, продадите свое торговое оборудование или помещение магазина, то это не будет попадать под ЕНВД и по доходам от такой сделки придется заплатить налоги по ОСНО (если не переходили на УСН). Так же под ЕНВД не будет попадать торговля, которая ведется по договорам поставки (бюджетные организации, к примеру, почти всегда работают по таким договорам).При бытовых услугах надо обратить внимание на то, что под ЕНВД попадают именно бытовые услуги населению, т.е. услуги организациям под ЕНВД не попадают и облагаются либо по ОСНО, либо по УСН. Исключением являются услуги автосервиса и автостоянок, но потому, что эти услуги попадают под ЕНВД как самостоятельные услуги, отдельными пунктами от бытовых услуг. Что является бытовыми услугами, указано в ОКУН в первом разделе.

Поскольку ЕНВД теперь необязательный налог, то при розничной торговле или перевозкам можно выбрать УСН или ПСН. ПСН похожий на ЕНВД налог, но есть значительные отличия в видах деятельности, попадающих под эти налоги. Так, например, услуги, перечисленные в п.2 ст.346.43 попадут под ПСН вне зависимости от того, будут являться они бытовыми или нет. Т.е. эти услуги можно оказывать организациям, а не только населению. Но зато при розничной торговле получить патент можно только при наличии торгового зала не более 50 кв.м. (при ЕНВД 150 кв.м.). Основную информацию про ПСН можно найти на странице нашей энциклопедии. Там же можно найти ссылки на закон своего региона, которым установлены потенциальные доходы по каждому виду деятельности.

Если ваша деятельность не подходит под ЕНВД или ПСН, либо вам невыгодно их применять, стоит обратить внимание на УСН. Упрощенная система налогообложения существует в двух вариантах – с объектом налогообложения «доходы» (ставка налога 6%) и с объектом налогообложения «доходы, уменьшенные на расходы» (ставка налога 15%). Первый вариант подразумевает то, что налог платится со всей выручки, не уменьшаемой на произведенные вами расходы. При втором варианте доходы можно уменьшать на расходы. Ставки налогов могут уменьшать региональные власти. Поэтому прежде чем производить расчеты предполагаемого налога по УСН, надо внимательно изучить региональное законодательство.

Обратите внимание! Большинство регионов приняло закон об установлении так называемых «налоговых каникул» для вновь зарегистрированных индивидуальных предпринимателей. И не только по УСН, но и по ПСН.

Выбирая между двумя видами УСН обращать внимание надо не только на ставки налога, но и на особенности каждого вида. УСН «доходы» выбирают не только те налогоплательщики, у которых небольшие расходы, но и те, кому проблематично эти расходы документально подтвердить. Кроме того, надо учитывать еще и то, что при этом виде упрощенки налог можно уменьшать на обязательные страховые взносы во внебюджетные фонды. При наличии работников у ИП налог можно уменьшить не более чем на 50%, а если работников нет, то на все 100%.

Т.е. может получиться так, что налога к уплате просто не будет, потому что он перекроется уплаченными взносами. А при УСН с объектом «доходы, уменьшенные на расходы» уплаченные взносы являются просто расходом, уменьшающим налогооблагаемую базу, а не уменьшают сам налог. Кроме того, при этом виде УСН есть минимальный налог в размере 1%, который уплачивается в случае, если по результатам года рассчитанный единый налог оказывается меньше минимального. Т.е. даже при наличии убытка от деятельности, 1% от дохода вам придется в бюджет заплатить.

Если вы собираетесь заниматься сельскохозяйственной деятельностью, то стоит рассмотреть ЕСХН. Применять этот специальный налоговый режим могут только сельскохозяйственные производители. Кто относится к таким производителям, указано в ст.346.2 Налогового кодекса. При этой системе налогообложения доходы уменьшаются на величину расходов и ставка налога составляет 6%. Пониженные ставки налога предусмотрены только для Крыма и Севастополя. Так же при этой системе нет «налоговых каникул».

Еще несколько советов по выбору системы налогообложения:

Не подавайте заявление о постановке на учет плательщика ЕНВД сразу при регистрации ИП, как советуют некоторые инспекторы в налоговой. Дело в том, что деятельность, попадающая под ЕНВД, может так и не начаться, а налог придется платить до момента снятия с учета налогоплательщика по ЕНВД. У вас будет целых 5 рабочих дней после начала деятельности для подачи этого заявления, так что не стоит торопиться.После регистрации ИП, если вы не пишете уведомление о постановке на учет плательщика УСН или ЕСХН, вы автоматом попадаете на ОСНО, с вытекающими последствиями в виде отчетности по НДФЛ и НДС.

Даже если вы планируете вести деятельность, попадающую только под ЕНВД, помните, что одного ЕНВД не бывает. В любой момент может появиться операция, не попадающая под эту систему налогообложения, например, вы продадите машину, которая была задействована в предпринимательской деятельности. И придется платить налоги по ОСНО, если не переходили на УСН. Поэтому имеет смысл сразу после регистрации ИП встать на учет как плательщик по УСН. На всякий случай.

Не подавайте уведомление о переходе на УСН вместе с комплектом документов на регистрацию ИП. Особенно в том случае, если в городе регистрацией занимается отдельная налоговая инспекция. Нередки случаи потери уведомлений. У вас будет 30 календарных дней для подачи в свою территориальную инспекцию после дня регистрации ИП.

И главное – помните, что любой документ, будь то уведомление, заявление или письмо, надо оформлять в двух экземплярах, чтобы на втором экземпляре в налоговой инспекции поставили штамп или подпись о принятии документа. Иначе вы потом никогда не докажете, что подавали документы. Если документы отправляются по почте, то надо отправлять их ценным письмом с описью вложения. Но при подаче заявления на регистрацию ИП два экземпляра делать не надо, поскольку налоговая выдаст расписку о принятии документов.

Любые вопросы по налогообложению индивидуальных предпринимателей вы можете задавать на форуме Клерк.Ру.

[1] п.2.1 статьи 2 Федеральный закон от 22.05.2003 N 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт"

Надежда Камышева - эксперт по налогообложению и бухгалтерскому учету ИА "Клерк.Ру" (Над.К)

Источник >>>